继8月美国ADP新增就业远低于预期后,上周五美国8月非农就业数据也大爆冷,促使美元指数走跌,黄金与美债收益率上涨。美国劳工部周五公布8月非农新增就业23.5万人,远低于市场预期,创下今年1月以来最差表现,失业率则降低至新冠疫情爆发以来新低,报在5.2%,符合市场预期。鲍威尔曾多次表明,美联储开始缩减购债前,需要看到更强劲的就业数据,而令人失望的非农就业报告,可能会改变美联储对量化宽松(QE)退场时间的预期。

欧洲央行下周四召开例行会议,本周欧洲央行官员发表鹰派谈话,加上数据显示欧元区通胀率飙涨至10年高点,都持续支撑欧元走势。

欧盟区8月份CPI通货膨胀飙升到3%,远远市场预期,也高过欧洲央行自己设立的2%政策目标。尽管欧洲央行最近把政策目标从2%以下更改成2%左右,但是3%这个数字还是比较难看,未来几个月估计还会进一步上扬。市场担心欧洲央行最快在本周的会议上,就决定减少购债规模。

瑞士信贷第一波士顿董事、亚洲区首席经济分析师陶冬在个人部落格写道,美国的通货膨胀比欧洲更高,工资上涨得更快,不过美联储自己可以说了算。欧洲央行就受到更大的政治压力,尤其来自以德国为首的北部国家。所以欧洲央行需要对此更敏感,可能需要作出更迅速的反应。

展望本周,陶冬表示将有两大焦点,第一个是欧洲央行的例会,估计政策不变,但可能暗示调整买债的速度。第二个是日本自民党内部角逐总裁的人选,估计有力参赛者陆续报名下场。市场希望看到更愿意财政刺激的人上台。美国有劳工节假期,交易和数据发放停止一天。

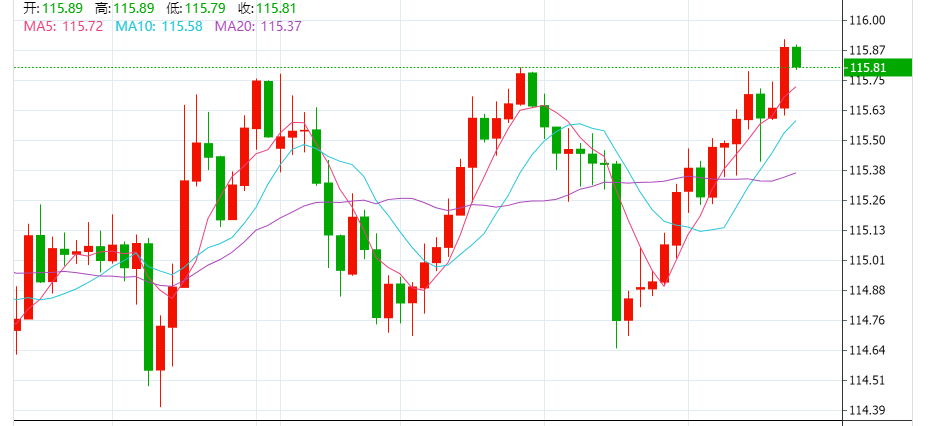

技术走势分析

技术日线图显示,由于MACD 指标看跌,且汇价处在短期下跌趋势下方,美元指数可能维持承压。然而,若美元明确下行跌破 92.05,即 100 日均线和6 月23 日以来的上升支撑线汇合处,对空头扩大势头很有必要。

值得注意的是,若美元跌破92.05水平,92.00 整数关成为下行目标,随后美元的目标处在 7 月和6 月下旬的低??点,分别在91.78 和91.50 附近。

上行方面,92.55附近的短期阻力线,然后是7月和8月初录得双顶93.20附近将随后将成为需要关注的强阻力。