国泰君安证券:节前负面因素已在弱化,开年积极加仓

国泰君安证券认为,A股虎年启幕在即,节前负面因素已在逐步弱化,市场将随着积极因素的上修逐渐回温,开年积极加仓。1)站在当前时点,节前的负面因素已显著弱化。节前美联储加息预期持续加码,全球权益市场出现持续调整。但春节期间,随着流动性预期负面影响的消化美股企稳回升,本周四美股的调整亦主要源于权重股业绩拖累而非流动性预期变化。同时考虑到节前A股已对流动性预期变化逐步定价,未来海外流动性预期的负面影响边际上将持续弱化。此外风险偏好方面,海外俄乌地缘冲突缓解,国内地产信用风险亦将逐步落地,分母端负面因素正显著弱化。2)积极因素将逐步向上修正。1月地方两会相继召开,稳增长诉求强烈,其中多地政府上调2022年固定资产投资目标增速,基建与制造业将成为重要抓手。随着3月全国两会的临近,稳增长政策将加速推进与发力。3)此外从日历效应来看,亦能观察到历年春节后市场的表现要明显好于春节前。综合来看,春节后市场有望逐步回温,开年积极加仓。

行业配置:把握消费与基建。行业配置上,按照稳增长的发力先后顺序、盈利的边际改善程度,推荐:1)消费:加速迈出预期底部,推荐业绩有支撑且负面预期淡化的生猪、家电、家具以及社服/旅游、白酒等方向;2)基建:基建投资改善,助力“兴基建”未来超预期,推荐建材、建筑、电力运营等方向;3)金融:券商、银行;4)消费电子。2月金股曝光!节后行情有望反弹 多家券商看好大消费板块(名单)据统计,截至2月6日,已有11家券商公布了2月金股,共有88只金股获得推荐。

其中,“白酒龙头”贵州茅台(600519.SH)获4家券商推荐。公司近期取消拆箱政策、增加直营比重、新增经销商配额量等政策逐渐落地。

东兴证券认为,2022年茅台业绩将有强且稳定的增长,公司通过优化产品结构,完善渠道分布,对业绩进行双驱动;中长期看,公司品牌力增强,基酒产能扩充。华尔街大多头汤姆李:瀑布式下跌后将是创纪录反弹前摩根大通首席股票策略师、Fundstrat Global Advisor创始人汤姆·李(Tom Lee)在上周五的一份报告中重申,在一连串科技巨头的不利财报动摇了投资者信心之后,美国股市将在2月份出现“暴力”反弹。

李认为,股市将在今年年中创出历史新高,这是因为市场已经消化了很多坏消息。尤其是在Meta Platform和PayPal等科技公司的财报不佳,导致股价在一天内迅速下跌约25%之后,情况更是如此。

他特别指出,散户投资者过去两个月向货币市场基金投入了530亿美元,散户投资者信心已跌至八年来的最低水平,在Meta的疲软财报后,市场上周四几乎是在抛售一切。

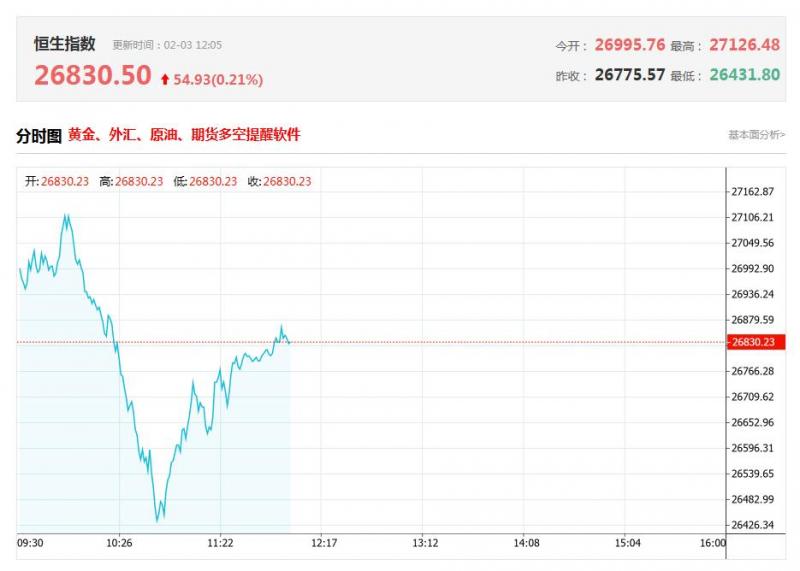

他说:“在我看来,当市场如此脆弱和紧张时,出现正面惊喜的可能性更高。”港股春节期间表现亮眼 “春季躁动”行情仍可期 关注互联网和“稳增长”行业市场悲观情绪有望修复,春季行情仍值得期待。从历史上看,“春季躁动”行情几乎每年都会出现,很少缺席,但其出现的时间却不尽相同,部分年份是在1月下旬之后才有值得关注的行情出现。今年春季行情的逻辑仍然成立,21年12月以来出现的市场风格切换趋势,在一定程度上也是躁动行情的体现。未来,需求端政策与金融数据可能是值得关注的重点。A股方面,建议关注以稳为主的两条主线:稳增长和消费。预计2022年,“稳增长”政策将全面发力,并将成为资本市场的核心主线之一,同时,消费板块将受益于通胀剪刀差收窄。港股方面,建议关注估值有望修复的互联网行业和“稳增长”行业(如地产和建筑)。加息重压之下美股怎么投? 大摩:抱紧这些银行股及多元化金融股随着美联储暗示将在3月份采取加息措施,摩根士丹利分析师Betsy Graseck和Michael Cyprys列出了他们认为利率上升环境之下适合投资的两大板块——银行和多元化金融的具体投资标的。

他们在2月4日的一份报告中写道:“在10年期美债收益率上升的情况下,投资者需要增持银行股和多元化金融股。”

两位分析师表示,过去10年,尤其在10年期名义收益率上升、10年期盈亏平衡收益率上升和10年期实际收益率上升期间,银行和多元化金融板块表现突出,是仅有的两个表现优于前100强股票的板块。中信证券:银行投资逻辑强化 全年回报可期(附股)当前“稳增长、稳信用、稳预期”相关政策处于逐步加码过程,“政策宽松-经济景气-信用风险预期”改善的逻辑链条处于强化期。预计1-2月市场对于经济和信用风险的担忧仍然存在,但中期而言,风险因子的不确定性正在降低,建议关注银行板块全年维度的配置价值。

本期银行业投资观察重点聚焦春节前国内金融监管动向和银行板块表现,以及春节假期间港股银行表现。中信证券:新能源汽车换电元年 十倍空间(附股)3060大背景下,换电成为推动新能源汽车全场景普及的必然形式,是充电的有效补充。

我们预计,在政策、资本、自身产品力提升下,2022年有望成为换电行业高速发展的元年,全年有望新增换电站超3000个(截至2021年10月,行业保有量仅1086个),2025年行业新增有望超1万个,五年十倍+空间。短期,预计相关运营商、设备供应商均有望受益行业高增长;长期推荐具备强大资源整合能力的第三方电池供应商和运营商。中信建投陈果:反击开始,把握三条线索在震荡中寻找机会:今年需要在A股的宽幅震荡中寻找机会。这是因为当前的基本面和流动性组合并不支持A股出现大牛市或者大熊市。从基本面来看,今年上市公司业绩增速预计将前高后低,滑落至0轴附近,在这样的业绩下行期,除了2014年极其宽松的流动性环境下的牛市以外,A股一般会呈现宽幅震荡或大幅调整的状态。从流动性来看,我们认为今年上半年处于宽松的窗口期,宽松程度很难达到2014-2015年的程度,但也会明显好于2018年。因此宽幅震荡的可能性较单边的上涨或下跌更大,机会主要来自于稳增长政策、稀缺的高成长赛道和疫情复苏。

尽管当前市场对于后市颇多忧虑,我们仍然对于节后市场的企稳反弹抱有信心。建议把握反击三条线:1)宽货币宽信用继续加码,稳增长行情仍将继续演绎;2)当前部分优质成长股高景气仍有基本面支撑,估值收缩有望告一段落,市场开始反应一季报预期,基本面进一步验证后迎来反攻;3)全球奥密克戎疫情迎来拐点,部分当前受疫情影响较大消费品种有望受益于疫情好转和国内扩内需政策支持。重点关注行业:新能源、食品饮料、电子、银行、地产、建筑等。